その他のサービス

料金・報酬

よくある質問

遺言書作成時・相続手続き時の「固定資産の把握方法」

“遺言書を作成しようとした時”や“いざ相続が起こり、その手続き時”に、亡くなられた方が、どこに、どんな固定資産を保有していたのか、相続財産の把握に困ったことがありませんか。

まずは“名寄帳”!

遺言書を作成される方・亡くなられた方が、複数の土地・家屋を所有していた可能性がある場合は、まず、「名寄帳(なよせちょう)」を取り寄せましょう。

なぜかというと、名寄帳を取得すれば、その市区町村に所有している土地・家屋が、固定資産税の課税・非課税にかかわらず全て記載されているため、相続財産の把握に最も役立つからです。

しかし、どこの市区町村に土地・家屋があったか不明の場合は、取得できません。

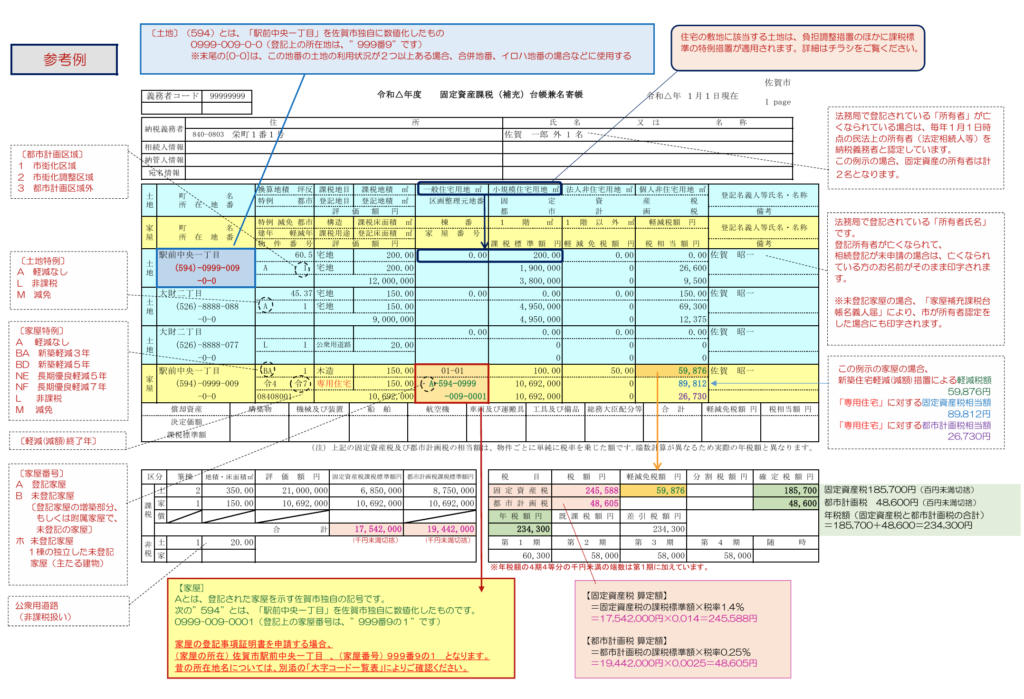

【名寄帳の見本】

※出典元 : 佐賀市ウェブサイト より

名寄帳がないと、把握漏れの危険性が…

名寄帳により相続財産調査をしないと、固定資産の把握漏れが起こる危険性が高い代表例をご紹介いたします。

① 公衆用道路など非課税資産を所有していた可能性がある場合

② 固定資産税の課税標準とすべき金額の合計が免税点未満だった可能性がある場合

③ 共有名義の土地・家屋を所有していた可能性がある場合(共有物件も含めて調査してください)

※念のため、先代名義などの名寄帳も、名義変更忘れの可能性もあるので確認するとよいでしょう。

名寄帳の注意点

① 固定資産税の賦課期日である1月1日時点の情報が記載され、新年度分は4月1日から反映されます。

(課税明細書や評価証明と同様)

よって、年1月2日に取得した土地・家屋は翌年度まで反映されません。

また、記載があってもすでに売却済の可能性もあります。

これらは、登記事項証明書(登記簿謄本)を取得して確認してください。

② 「個人名義」の場合、名寄帳に記載される土地・家屋は、「個人名義」分のみです。

もし、亡くなられた方が「法人名義」で土地・家屋を所有していた場合は、別人格なので記載されません。

よって、法人名義でも把握する必要がある場合は、「法人名義」分の名寄帳も取得しましょう。

③ 「共有名義」がある場合は、所有者欄に「○○他1 名」などと記載されます。

特に、「共有者が異なる場合」などは、注意しましょう。

また、不明点があれば、資産税担当課に問い合わせましょう。

名寄帳、課税明細書、評価証明の相違点

(1) 名寄帳と課税明細書との相違点

土地・家屋は、以下の場合など、固定資産税が課税されないものがあります。

・公衆用道路などの非課税資産

・固定資産税の課税標準とすべき金額の合計が免税点未満だった場合など

名寄帳は、所有資産の内容確認が目的なので、課税・非課税にかかわらずすべて記載されます。

これに対して、課税明細書は、納税者に課税内容を伝えることが目的のため、課税されていない土地・家屋は記載されません。

よって、名寄帳と課税明細書は、記載内容はよく似てますが、固定資産税が課税されないものが含まれている点で異なります。

(2) 名寄帳と評価証明との相違点

名寄帳は、証明目的ではなく、所有資産の内容確認が目的です。

これに対して、評価証明は、資産ごとに評価額を記載した証明書です。

よって、証明目的の場合は、評価証明を取得しましょう。

(3)図表によるまとめ

|

概 要 |

相続財産の把握 (1月2日以降の取得固定資産を除く) |

公証役場 へ提出 |

|

|

名寄帳 |

固定資産税の課税標準とすべき金額などが記載されている一覧表

所有物件の明細を確認するためのもの 課税・非課税に関わらず、すべて記載 |

最も役立つ |

〇 |

|

課税明細書 |

価格など課税内容を伝えるため、納税者に年1回送付

公衆用道路など非課税資産は記載されない |

〇 | |

|

評価証明 |

土地一筆、家屋一棟ごとの固定資産の価格(評価額)を証明するもの | 〇 |

名寄帳などが絡むご依頼も弊所に

弊所代表行政書士は元資産税課職員で、名寄帳など税務証明業務にも長年携わってきました。

そのため、名寄帳・課税明細書・評価証明など税務証明等に詳しいです。

よって、相続財産調査の際は、非常に頼りになりますので、遺言書作成支援や相続手続きの際も、是非、弊所にご依頼ください。